Блог им. Ae0n |События 2018

- 03 июля 2018, 15:32

- |

Добрый день, уважаемые читатели.

После предыдущей статьи поговорим о более простых вещах, сегодня никаких формул и расчетов. Поскольку анализировать сейчас особо нечего, ждем отчеты за полугодие (тем более что некоторые компании не отчитываются поквартально), ждем поступающие дивиденды. Поэтому есть возможность несколько систематизировать конкретные события, с которыми связаны определенные ожидания.

В данной статье я постараюсь это сделать и выбрать такие события, которые подтверждаются планами компании, заявлениями руководства, в общем обойтись без своих надумываний в плане событий, но, конечно, поделюсь своим отношением к происходящему.

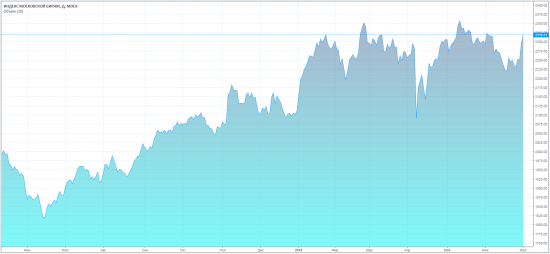

Мы встречаем этот период с рынком около максимумов, но нельзя сказать, что мы особо росли, нельзя сказать, что все стоит очень дорого. Может ли рынок упасть? Разумеется. Может и вырасти, гадать бесполезно. Нужно просто продолжать свое дело и руководствоваться своим мнением.

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 70 )

Блог им. Ae0n |Дамодаран: Капитал/Стоимость/Эффективность

- 27 июня 2018, 22:21

- |

Давно ничего не писал, материал готовился. По конкретным идеям и акциям пока не так много, как хотелось бы, поэтому этот материал выйдет в другой раз. Пока внеплановая статья, которая требует дисклеймера.

Предупреждение. Последующий материал включает в себя исследование-размышление на тему фундаментального анализа. Если вы не интересуетесь данной тематикой, пожалуйста, не тратьте свое время. Статья не будет содержать никаких рекомендаций по акциям и инвестиционным идеям.

За основу взят подход из указанного литературного источника. Несмотря на то, что работа была проведена с определенной тщательностью, автор статьи оставил на свое усмотрение возможность введения ряда допущений, что могло оказать влияние на конечный результат. Разумная критика приветствуется при наличии должных аргументов.

Изложенное ниже размышление ставит своей целью проведение диагностики ряда эмитентов. Никоим образом его не стоит расценивать, как попытку вывода уникальной гарантированной методики. Задача диагностики — определить и упорядочить данные в удобной форме. Задача исследования — определить удобность формы. Ответы на вопросы «почему падает» и «когда будет расти?» диагностикой не могут быть предусмотрены.

( Читать дальше )

Блог им. Ae0n |Дурные сны

- 08 июня 2018, 22:23

- |

Заключите меня в скорлупу ореха, и я буду чувствовать себя повелителем бесконечности. Если бы только не мои дурные сны!

Добрый вечер, уважаемые читатели.

Впереди красный день календаря, а биржа уже вся красная. Как говорится, кто празднику рад, тот накануне пьян...

Мы постепенно выходим на дивидендный период, он набирает обороты и скоро уже предстоит принять решение, на что использовать поступившие дивиденды. Благо рынок нам предоставляет достаточно много возможностей.

Несмотря на общее падение рынка многие бумаги в портфеле чувствуют себя отлично, но все чаще просматривая структуру портфеля, я останавливаюсь на Алросе, процентное соотношение которой у меня сейчас 8,8%, что выше среднего. Не то, чтобы я активно докупал Алросу, были определенные докупки ниже 78 рублей, а теперь бумага подросла и ее доля в портфеле увеличилась.

В 2017 году на Алросу сильно повлияли бумажные факторы, что значительно снизило дивиденды, и, конечно, пока рано судить, но пока есть все основания расчитывать на улучшение будущих выплат. Еще в прошлом году Алроса предлагала выплатить вместо 50% чистой прибыли по МСФО 75% от FCF, но тогда этого не произошло. В текущем году планируется рассмотрение закрепления этой нормы в дивполитике.

( Читать дальше )

Блог им. Ae0n |Игла без ниток

- 02 июня 2018, 13:15

- |

Засквозили первые графические дивидендные трещинки, которые пока в июне не торопятся залатывать. Пока мы стоим и задумчиво вдыхаем туманные перспективы дивитикеров, сквозняк протягивает их в нашу сторону. Терпкий, пряный вкус — можно попробовать кончиком языка. Но чтобы он остался с нами недостаточно просто вдохнуть и задержать дыхание. Мы остановим миг, но время движется вперед и время, не имея ниток, только колет иглой. Есть рефлекс и мышцы сокращаются. И частота дыхания сокращается, где-то терпение. Мы расслабим его добавив 4 капли логики в нашу аромолампу. Останется только чиркнуть спичкой и расслабиться. Иглы колят больнее, если ты напряжен.

Сегодня я хочу поговорить о двух годовых отчетах: Северстали и ВТБ. Я постепенно прочитывая на планшете, делаю небольшие записи-заготовки к будущим статьям. Рукописи не горят и когда приходит время, это факты объединяются в статье. Кажется, что годовые отчеты устарели, ведь на руках уже есть данные за 1 квартал, а на календаре вот уже вот-вот годовой экватор, но мы будем говорить о тех моментах, которые сохранятся еще на длительное время и актуальны не только в рамках квартала.

( Читать дальше )

Блог им. Ae0n |Неловкое молчание

- 20 мая 2018, 13:21

- |

Добрый день, уважаемые читатели.

Сегодня я не буду выделять некую центральную тему, а коротко пройдемся по ряду основных событий. Не сомневаюсь, что-то, вероятно, затрагивалось уже другими авторами, по паре моментов я собираюсь написать уже больше недели. Впрочем, всему свое время.

А какое время на рынке? Возникла некоторая пауза. Многие бумаги достаточно высоко, чтобы стремиться их купить, но они все еще недостаточно дорогие, чтобы их продавать. Цели не достигнуты. Где-то все еще сильная конъюнктура, как в нефтянке, например. Нет большого смысла торопиться продавать акции нефтегазового сектора, год очевидно будет ударный, компании хорошо заработают и будут дивиденды (в дивидендных историях разумеется). Это справедливо для многих бумаг. Где-то сырье выглядит неплохо, кому-то помогает доллар, совершенно отбившийся от нефти и передающий привет исследователям корелляций, кто-то гасит долг, кто-то хорошо платит. Куда ни кинь взгляд везде все неплохо, а ведь всего месяц назад обсуждали третью мировую… Ничто не вечно под луной.

По большинству бумаг цели еще впереди — и по цене и по времени. На текущий год я планирую максимально ничего не трогать, разве что докупить на дивиденды то, что будет доступно и держать примерно до 2020, где будут пересмотры стратегий, корректировки в планы развития и прочее. Конечно, какие-нибудь форс-мажоры должны повлиять на подобный план, на то они и форс-мажоры. Но пока на фоне неловкого рыночного молчания есть что обсуждать, но нечего делать.

Очень коротко о ряде нерастущих историй: Магнит, Мостотрест, также планировался Сургут, который с растущей нефтью и повысившимся долларом был просто кремень. Не рос ни в какую. Блумберг провел исследование и рассказал о том, что следующей компанией под санкциями будет именно Сургут. Все видели эффект на Русале и не торопились брать бумагу, только несколько дней назад история с санкциями начала эмоционально отходить в тень и жадность победила.

( Читать дальше )

Блог им. Ae0n |Апатитовый цирк

- 09 мая 2018, 19:29

- |

Добрый вечер, уважаемые читатели. Поздравляю вас с Праздником Победы!

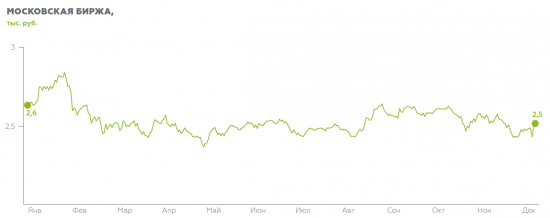

Давно ничего не писал, не находил подходящей темы. Сейчас после некоторого перерыва я решил взяться за годовые отчеты, которые начинают постепенно выходить. Вчера прочитал годовой Фосагро, скачал годовой Акрона, следующим планирую прочитать отчет Мосбиржи. По Мосбирже одновременно есть запись Дня Инвестора, которая была в апреле, апрельская презентация и вот теперь годовой отчет. Если текущий формат будет интересен, то возьмемся за нее следующим делом.

А пока годовой Фосагро. Это почти двухсотстраничный документ, красивый увлекательный. На самом деле отчет занимает всего лишь 70 страниц полезного текста, далее идет не самые актуальные для частного инвестора разделы про успехи компании в экологии, обучении персонала и вознаграждении менеджмента — страниц на 50 обо всем этои и после копия годового МСФО с которым мы уже знакомы очень хорошо.

( Читать дальше )

Блог им. Ae0n |Long Story Short

- 11 апреля 2018, 21:48

- |

Надеюсь, у вас все хорошо и текущий рынок не повлиял на вас ни финансово ни эмоционально.

Сегодня очень коротко. До конференции Смартлаба новых статей не будет, после конференции напишу отзыв, итого получается в апреле по рынку ничего не напишу… значит сейчас самое время.

Отчитались почти все интересные на MOEX компании, расклад на год в плане качества активов и стратегии компаний при отсутствии форс-мажоров понятны на несколько лет вперед. Но начали появляться форс-мажоры, а с ними на рынок всегда приходят эмоции, поэтому совершенно расслабиться и откинуть оперативное управление все же не получится.

О планах.

1. Давно теплилась надежда, что в случае коррекции на американском рынке будет возможность рассмотреть активы и там. Инфраструктура постепенно налаживается, правда пока сложно понять, как будет развиваться конкуренция Московской биржи и СПБ в плане предоставления доступа к торгам иностранными эмитентами. Америка упорно не хочет падать, поэтому сроки реализации неизвестны.

( Читать дальше )

Блог им. Ae0n |System Shock

- 03 апреля 2018, 21:45

- |

Сейчас на рынке не так много интересных корпоративных событий, поэтому я продолжаю спокойно готовиться к конференции. Сегодня благополучно доделал презентацию, продолжу также неспешно писать развернутый текст к ней вместо кратких тезисов.

Немного отвлечемся от событий в НМТП и иже с ними, а также переведем глаза с корректирующейся Америки.

Хочу сегодня поговорить об информации, которую предоставила рынку АФК Система, обычно я анализирую все события значительно позднее их выхода, но сегодня удалось непосредственно поучаствовать в конференц-звонке.

До звонка Система предоставила пресс-релиз, в котором в завершении содержалась отчетность. Анализировать эту отчетность нет глубинного смысла, т.к. она консолидированная и вычленять оттуда данные по дочкам дело гораздо более долгое и требующее времени. В целом ситуация по дочкам Системы достаточно адекватная

— Увеличили свои показатели МТС, Детский мир, Степь, Бинофарм

( Читать дальше )

Блог им. Ae0n |Лукойл. День инвестора

- 28 марта 2018, 22:28

- |

Сегодня мы пройдемся по презентации Лукойла ко Дню Инвестора.

Для подготовки материала была изучена презентация на 111 слайдов, а также транскрипт к выступлению менеджмента на 62 страницы. Потребовалось некоторое время для скомпоновки материала, некоторые моменты могут повторяться, поскольку они повторялись в выступлении. На самом деле ключевые моменты, касающиеся компании, повторялись многократно каждым из выступающих. После публикации тезисов я оставлю краткий вывод.

Для начала я приведу слайд с основными итогами 2017.

Конспект выступлений топ-менеджеров.

Вагит Аликперов, стратегия компании

— апстрим (добыча) ядро бизнеса, даунстрим (переработка и сбыт) повышает эффективность и улучшает финансовые показатели

— основная задача — эффективно инвестировать капитал в развитие производства; сложные проекты более маржинальны и создают больший

поток

— технологическое лидерство в разработке, первыми в России завершили программу модернизации НПЗ

— усиление вертикальной интеграции поддерживает рост маржи

— изменение стратегии произошло после падения цен на нефть, с этого момента в приоритете не количественные цели, а качественное

развитие и повышение эффективности имеющихся активов: вместо одного оператора были созданы несколько региональных центров,

конкурирующих за капитал, проданы высокорискованные и малоэффективные бизнесы

— действия компании позволяют удерживать стабильно положительный свободный денежный поток, ориентир на его рост по мере увеличения

доли высокомаржинальных проектов

— дивидендная политика гарантирует ежегодный рост дивиденда минимум на величину инфляции вне зависимости от конъюнктуры

— задача менеджмента — создание акционерной стоимости и инвестиционной привлекательности Лукойла

— ожидается рост спроса на энергию, прежде всего газ, нефть — умеренный рост спроса, сокращение потребления угля; о пике спроса

на нефть говорить рано — не ранее 2040 г. (2030 при пессимистичном сценарии)

— развитие транспорта — ключевой фактор неопределенности для спроса на нефть, для полного обновления автопарка потребуется не менее 10

лет

— с другой стороны с учетом снижения добычи для удовлетворения спроса потребуются новые мощности до 2030 г., основной спрос будет

приходиться на сложные месторождения; однако это в свою очередь приведет к постепенному росту себестоимости барреля на уровень 60-

70 долл.

— стратегия Лукойла: сбалансированное развитие с фокусом на раскрытие потенциала

— бизнес-модель Лукойла позволяет развиваться и при низкой цене на нефть, диапазон прогнозов настолько широк, что гадать бессмсленно;

в свою модель Лукойл закладывает цену 50 долл., при цене выше дополнительные доходы будут реинвестироваться и распределяться

между акционерами

— основные цели компании: рост добычи с упором на эффективность; совершенствование НПЗ с с максимизацией денежного потока; повышение эффективности сбыта; прогрессивная дивидендная политика

— задача апстрима: рост добычи на 1% ежегодно при цене на нефть выше 50 долл.

— задача даунстрима: повышать эффективность без наращивания мощностей

— задача сбыта: повышение эффективности с максимизацией денежного потока

— 80% капекса в апстрим на территории РФ; среднегодовые инвестиции 8 млрд. долл. в год

— дополнительные доходы (при нефти выше 50 долл.) распределяются: 50% на развитие, 50% на байбеки

( Читать дальше )

Блог им. Ae0n |Конференц-палитра

- 24 марта 2018, 12:22

- |

Сегодня я хочу пройтись по конференц-звонкам и презентациям трех компаний: Ростелеком, Алроса и Фосагро. В текущей статье я не буду приводить краткие тезисы в начале, поскольку вся статья по сути и будет состоять из тезисов. Опробуем такой формат, буду рад обратной связи.

Как правило в своем анализе я опираюсь не только на отчетность (которую по этим компаниям уже успели изучить и обсудить), но и на презентации. Если есть адекватные конференц-материалы, то вообще прекрасно. Отчетность выступает зеркалом заднего вида, куда мы можем, оглянувшись, обратиться и проанализировать развитие компании в прошлом, ее успехи и неудачи. Однако нас всегда интересует, что же ждет дальше, какие цели ставятся, за счет каких средств они будут достигаться и в какие сроки. И если отчетность это однозначно прошлое, то было бы несколько косноязычно назвать эти материалы будущим. Это все же некоторые ориентиры и векторы, на которые в той или иной основе мы можем опираться.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс